Financiamento para energia solar cresce após volta da bandeira vermelha

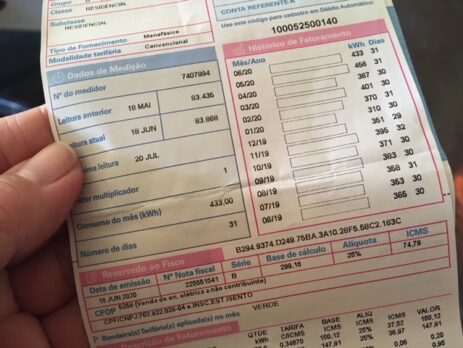

Os novos aumentos na conta de luz, que entraram em vigor com o acionamento da bandeira vermelha tarifária nos meses de setembro e outubro, estão impulsionando os financiamentos para sistemas de energia solar no Brasil.

O volume de créditos liberados para projetos fotovoltaicos de micro e minigeração distribuída cresceu 22,7% no mês de setembro em comparação com agosto.

Com o acionamento da bandeira vermelha na conta de luz, a tomada de decisão (de muitos consumidores) acaba sendo pelas instalações fotovoltaicas. A conta é simples: além de haver mais facilidade de contratação de financiamento, o tempo de retorno do investimento cai de forma expressiva.

De 1º de setembro até agora, mais de 64,7 mil casas brasileiras tiveram sistemas fotovoltaicos instalados, segundo dados da ANEEL (Agência Nacional de Energia Elétrica), com boa parte sendo financiada pelas instituições que atuam no segmento.

Embora o maior público para instalações de painéis solares seja o de consumidores residenciais, também chama a atenção para um aumento crescente no número de “financiamento de energia solar para condomínios, que buscam reduzir a conta do consumo das áreas comuns dos prédios.

–Bandeira vermelha

O sistema de bandeiras tarifárias foi criado pela ANEEL (Agência Nacional de Energia Elétrica) em 2015, sendo composto pelas cores verde, amarela e vermelha (nos patamares 1 e 2).

Essa sequência indica o custo da energia: verde quer dizer que não há custo adicional, a amarela indica um leve acréscimo na conta de luz e a vermelha traz um custo maior aos consumidores brasileiros.

O aumento da tarifa sinaliza a necessidade da população reduzir o consumo de luz por causa do baixo nível dos reservatórios das hidrelétricas e da necessidade de ligar mais termelétricas, que têm custo maior de geração de energia.

A bandeira vermelha 1 foi acionada no mês de setembro, enquanto que a do patamar 2 foi em outubro. No final de cada mês, a ANEEL sempre anuncia qual será a cor da bandeira tarifária vigente para o mês seguinte.